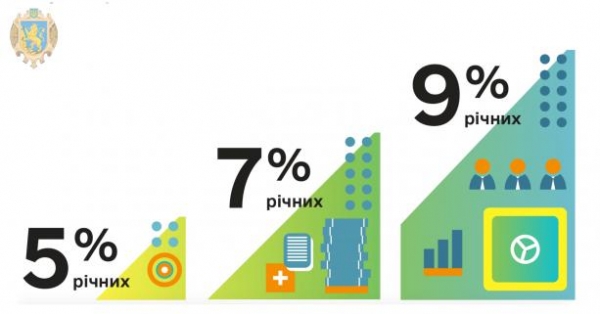

На сьогодні на Львівщині видано понад 200 кредитів за програмою «Доступні кредити 5-7-9%» для мікро- та малого бізнесу. Це майже 300 млн грн. Нагадаємо, програма сприяє зменшенню ставок за кредитами.

«Наприкінці квітня уряд спростив умови участі у цій програмі. Зокрема, пом’якшив вимоги до обов’язкової прибутковості бізнесу, зняв обмеження щодо напрямків використання коштів та максимальної суми кредиту. І вже у червні програма в нашій області активно запрацювала», – зазначив голова Львівської облдержадміністрації Максим Козицький.

На Львівщині програмою «Доступні кредити 5-7-9%» скористалися підприємці, що працюють в основному в галузі сільського господарства, переробної промисловості, торгівлі, охорони здоров’я тощо. Отримані кредити допомагають їм реалізувати інвестиційні проекти, поповнити обігові кошти, рефінансувати кредити, які вони отримували раніше.

«Власне рефінансування раніше отриманих кредитів – це левова частка укладених кредитних договорів, – розповів голова правління Асоціації банків Львівщини Сергія Бойко. – Для банків це дуже добра можливість зменшити ризики. Також підприємці активно брали інвестиційні кредити, в основному на закупівлю обладнання і техніки».

Програма має суттєві переваги для позичальників.

«Найперше це те, що тут компенсація за кредитами не є проблемою клієнта. Позичальник сплачує свій відсоток – 5 чи 9, і не очікує щомісячне відшкодування з бюджету, як в інших державних або регіональних програмах, де компенсація часто надходить з запізненням, – пояснив Степан Бойко. – Перевагою також є те, що позичальник одночасно може скористатись дією іншої державної програми. Наприклад, аграрії мають можливість додатково отримати часткову компенсацію вартості сільськогосподарської техніки».

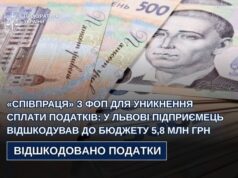

Однак не всі заявки можуть бути задоволені. Банк, оцінюючи ризики, зважає не лише на кредитну історію позичальників, а й пов’язаного контрагента. А також бере до уваги фінансовий стан позичальника.

«На жаль, малий бізнес часто не показує реальні доходи, занижує показники діяльності. Тож тут теж можуть бути проблеми, – зауважив банкір. – Також у кожного банку є свої вимоги до заставного майна. Скажімо, вживана техніка в одному банку може бути як забезпечення за кредитом, а в іншому – ні. Не всі основні засоби, які клієнти хочуть придбати, виступають основним забезпеченням. Часто клієнтам доводиться шукати альтернативну заставу».

Позичальники мають розуміти, що в деяких випадках розгляд заявки затягнеться, наголошує експерт. Наприклад, для рефінансу і кредиту на поповнення обігових коштів потрібно робити повний фінансово-економічний аналіз. Інколи доставка обладнання триває більше ніж 30 днів. Банк не бере в заставу майнові права (за винятком того обладнання, яке продають акредитовані продавці). Тому після 30-ти днів, коли закінчиться термін дії рішення щодо кредитування, потрібно повторно приймати рішення щодо видачі кредиту.

Неможливо рефінансувати такі кредитні продукти, як-от овердрафт, лізинг. Рефінансуванню підлягають лише строковий кредит та кредитна лінія.

На сьогодні з-поміж 20-ти банків-учасників програми за кількістю укладених договорів на Львівщині лідирують АТ «Кредобанк», банк «Львів» та «Ощадбанк». До речі, обласне управління останнього за кількістю угод – на другому місці в Україні серед усіх регіональних установ.

Довідково:

Державна програма «Доступні кредити 5−7−9%» запроваджена за ініціативи Президента України та Кабінету Міністрів України для підтримки інвестиційних проектів мікро- та малих підприємств. Її впроваджує Фонд розвитку підприємництва через банки-партнери, які володіють технологіями та активно кредитують цільову групу програми – мікро- та малі підприємства.

Програма на даний момент складається з трьох компонентів:

І. Компенсація відсотків

Програма дає можливість новоствореним та діючим малим та мікропідприємствам отримати інвестиційний кредит та кредит на поповнення обігових коштів для реалізації інвестиційного проекту під реальну ставку 5% річних – при річному доході до 50 мільйонів гривень та умові найму не менше 2-х нових працівників протягом кварталу, 7% річних – при доході до 50 мільйонів гривень без умови найму нових працівників та 9% річних – при доході від 50 до 100 мільйонів гривень з додатковим зниженням ставки 0,5% річних за кожне створене в період кредитування робоче місце, але не нижче 5% річних. Компенсації за відсотками надаватиме Фонд розвитку підприємництва. Максимальний термін кредиту – 5 років для інвестицій та 2 роки на поповнення обігових коштів, гранична сума – 3 мільйони гривень.

ІІ. Кредитні гарантії

Кредитні гарантії надаються за кредитами мікро та малих підприємств (ММП), які не володіють достатнім розміром майна для передачі його в забезпечення за кредитом або характеризуються підвищеними кредитними ризиками, наприклад, як новостворені підприємства. Завдяки кредитним гарантіям держава через Фонд розвитку підприємництва покриває частину кредитного ризику ММП, створюючи умови для залучення банківського кредиту. Державна підтримка у вигляді Кредитних гарантій надається виключно у поєднанні з підтримкою у вигляді Компенсації процентів за кредитами ММП, які відповідають вимогам програми.

ІІІ. Антикризові заходи

З метою мінімізації та подолання негативних наслідків на розвиток малого підприємництва України, зумовлених необхідністю запровадження карантинних заходів для запобігання поширенню гострої респіраторної хвороби COVID-19, спричиненої коронавірусом SARS-CoV-2, Урядом України запроваджений додатковий компонент в рамках програми для фінансової підтримки ММП.

Антикризовий пакет підтримки ММП запроваджений на час проведення карантину, або обмежувальних заходів та протягом 90 днів з дня його (їх) відміни. За цим пакетом малі підприємства можуть отримати 5-річні кредити на інвестиційні проекти з виробництва ліків, медичних виробів та обладнання і 2-річні кредити на поповнення обігових коштів для покриття витрат на оплату праці, орендні та комунальні платежі на суму до 3 мільйонів гривень з компенсацією відсотків до рівня 3% річних.

Антикризова програма також дає можливість рефінансувати існуючий кредит із компенсацією від держави повної суми відсотків (до рівня 0% річних для позичальника) до 31 березня 2021 року. Така опція доступна для підприємств з доходом не більше 10 мільйонів євро, що зберегли не менше 60% фонду оплати праці та не менш як 80% чисельності працівників у порівнянні з 1 березня 2020 року. Сума рефінансованого кредиту не обмежується, але максимальна сума одержаної позичальником державної підтримки за останні 3 роки не може перевищувати еквівалент 200 тисяч євро (з врахуванням компенсації за даною програмою).

З усієї програми на даний момент повною мірою реалізується компонент І. Компенсація відсотків, а компоненти ІІ. Кредитні гарантії та ІІІ. Антикризові заходи в процесі впровадження.

Основні умови кредитування за програмою «ДОСТУПНІ КРЕДИТИ 5-7-9%»

Цільова аудиторія

юридичні особи, фізичні особи – підприємці

Проекти, які фінансуються

розширення діючого бізнесу, започаткування нового напряму бізнесу, start – up, фінансування оборотного капіталу, рефінансування існуючої заборгованості за кредитами

Вид операції

кредит; невідновлювана кредитна лінія

Валюта кредиту

гривня

Строк кредитування

- до 60 місяців (за кредитами на реалізацію інвестиційного проекту та рефінансування заборгованості за інвестиційними кредитами);

- до 24 місяців (за кредитами на поповнення обігових коштів та рефінансування заборгованості за кредитами на поповнення обігових коштів)

Сума кредиту

Мінімальна сума кредиту – 50 тис. грн.

Максимальна сума – не обмежується.

Позичальник/ ГПК не може перевищувати обмеження суми державної допомоги в розмірі, еквівалентному 200 тис. євро, за останні 3 календарних роки.

Власний внесок

- від 20% вартості проекту – для діючого бізнесу ФОП/ЮО

- від 30% вартості проекту – для новоствореного бізнесу ФОП/ЮО

На кредити для поповнення обігових коштів та кредити для рефінансування заборгованості власний внесок не вимагається.

Процентна ставка

0%-3%-5%-7%-9%

- 0% річних – рефінансування існуючої заборгованості в банках України за кредитами суб’єктів підприємництва для Позичальників з виручкою до еквіваленту 10 млн. євро (застосовується до 31.03.2021р.)

- 3% річних – запобігання виникненню та поширенню короновірусної хвороби COVID-19, а також для запобігання та подолання її наслідків, для Позичальників з розміром річного доходу від господарської діяльності від 0 до 100 млн. грн.

- від 7% до 5% річних – для Позичальників з розміром річного доходу від господарської діяльності від 0 до 50 млн. грн.

- від 9% до 5% річних – для Позичальників з розміром річного доходу від господарської діяльності від 50 млн. грн. до 100 млн. грн.

Разова комісія

0,5% від суми кредиту/ліміту кредитної лінії

Щомісячна комісія

0,04% від суми кредиту щомісячно протягом першого року кредитування

0,5% від суми залишку заборгованості за кредитом (в разі залучення гарантії Фонду розвитку підприємництва)

Графік погашення

- проценти – щомісячно

- кредит – щомісячно рівними частинами

Можлива відстрочка сплати кредиту:

- до 6 місяців, але для кредитів на придбання/ модернізацію основних засобів не більше терміну введення об’єкту кредитування в експлуатацію;

- до 9 місяців – для фінансування оборотного капіталу Позичальника для запобігання виникненню та поширенню короновірусної хвороби COVID-19, а також для запобігання та подолання її наслідків;

- до 31 грудня 2020 року – за кредитами на рефінансування заборгованості Позичальника.

Забезпечення

- Об’єкт кредитування, якщо він відноситься до основних видів забезпечення

- Альтернативне/додаткове забезпечення – майно, що відноситься до основних видів забезпечення

- Гарантія Фонду підтримки підприємництва

- Гарантія Європейського інвестиційного банку

- Не приймаються у заставу майнові права за договором банківського вкладу.